Depuis un mois, la sphère financière s’agite. La pandémie a développé le télétravail. Et le télétravail a augmenté, entre autres, trois choses : le temps passé sur les réseaux sociaux, l’épargne disponible, puisqu’on consomme fatalement moins, et, en conséquence directe, le nombre de particuliers qui spéculent depuis chez eux, depuis ce qui est devenu leur poste de travail. Cette nouvelle génération de boursicoteurs a un côté nettement positif, sympathique. Leur épargne disponible ne reste pas figée sur un compte courant, elle s’investit dans les fonds propres des sociétés cotées ; la culture financière et économique des investisseurs particuliers s’améliore avec le temps et la curiosité, et leur expérience augmente. Depuis quelques temps, la facilité pour les particuliers pour investir à très faible coût a augmenté considérablement. Aujourd’hui, le particulier peut disposer d’une information financière de très bonne qualité gratuitement et ses frais de bourse sont extrêmement réduits. Aux Etats Unis, des applications comme RobinHood offrent même la gratuité des transactions.

Depuis un mois, la sphère financière s’agite. La pandémie a développé le télétravail. Et le télétravail a augmenté, entre autres, trois choses : le temps passé sur les réseaux sociaux, l’épargne disponible, puisqu’on consomme fatalement moins, et, en conséquence directe, le nombre de particuliers qui spéculent depuis chez eux, depuis ce qui est devenu leur poste de travail. Cette nouvelle génération de boursicoteurs a un côté nettement positif, sympathique. Leur épargne disponible ne reste pas figée sur un compte courant, elle s’investit dans les fonds propres des sociétés cotées ; la culture financière et économique des investisseurs particuliers s’améliore avec le temps et la curiosité, et leur expérience augmente. Depuis quelques temps, la facilité pour les particuliers pour investir à très faible coût a augmenté considérablement. Aujourd’hui, le particulier peut disposer d’une information financière de très bonne qualité gratuitement et ses frais de bourse sont extrêmement réduits. Aux Etats Unis, des applications comme RobinHood offrent même la gratuité des transactions.

Mais il y a aussi un côté négatif, une face obscure à cet engouement des particuliers. Je ne parle pas du décollage de la fusée bitcoin, même si beaucoup de particuliers pensent que la hausse peut être sans fin et que les arbres montent au ciel. A un moment, cette fusée s’écrasera au sol, rappelée par une force naturelle vieille comme le monde, la gravité !

Non je parle de l’affaire Gamestop, une action mal aimée par les fonds d’investissement, particulièrement par les Hedge funds, vendue à découvert par ces « short sellers », vendeurs à découvert, pour des montants bien supérieurs à sa capitalisation. En discutant et en se concertant sur des réseaux sociaux comme Reddit (wallstreetbets), des milliers de particuliers américains se sont en quelle sorte ligués, et ont acheté dans le même temps cette action (comme d’autres actions vendues par ces mêmes fonds, Blackberry, Nokia, Bed bath and beyond, etc… mais le cas Gamestop est de loin le plus flagrant). Du coup, l’action qui valait dans les 20 dollars a littéralement explosé, dépassant les 150 dollars, forçant les vendeurs à découvert à racheter leurs positions et à prendre leurs pertes, ce qui catapulta Gamestop au-dessus des 300 dollars. Les courtiers en bourse comme les plateformes en ligne, RobinHood et les autres, ont alors augmenté considérablement les couvertures demandées aux investisseurs particuliers, limitant les effets de levier, voire interdisant momentanément les achats sur ces actions. Cela calma un peu le marché, permit à l’analyse fondamentale d’éclairer les investisseurs, et, surtout, aux hedge funds de reprendre la main et le dessus sur ces boursicoteurs du dimanche, puisque la pandémie a transformé tous les jours de la semaine en quasi-dimanche. Gamestop chuta alors lourdement pour repasser sous les 50$ ! ainsi un investisseur particulier, qui avait acheté en moyenne à 75$ ses actions Gamestop, vit son investissement multiplier par quatre pour finir cette semaine à -33%. Et je n’évoque pas ceux qui furent les derniers à participer à cette envolée, ou ceux ayant agi avec effet de levier…

Ces événements importants, nouveaux pour la sphère financière, posent un certain nombre de questions. J’en liste quelques unes, de manière non exhaustive.

La déconvenue subie par ces boursicoteurs, essentiellement américains et asiatiques va-t-elle les décourager d’investir en bourse, comme, en France, les particuliers ayant participé aux privatisations, sous Balladur ministre de l’économie, et ayant pris de plein fouet le Krach de 1987 (on se souvient de la formule de Balladur « pas vendu pas perdu », formule bien loin d’éclairer l’épargnant et de mieux lui faire comprendre la Finance et l’Economie, niant par là le principe de réalité, l’effet visuel de la valorisation et du marked to market), ou encore après l’explosion de la bulle internet en 2001, lorsqu’il suffisait à une petite valeur cotée de parler du potentiel d’internet sur son chiffre d’affaires pour qu’elle puisse catapulter son cours de bourse au zénith, avant d’exploser en vol (cela ressemble beaucoup à ce moment bitcoin, où il suffit d’ajouter #bitcoin à son profil twitter pour multiplier sa valorisation…). Difficile de répondre. L’étudiant qui a misé 5000$ et qui pensait financer très facilement ses études, faute de petits jobs à cause de la pandémie, réfléchira certainement à présent à deux fois avant son prochain achat en bourse. Mais la culture financière et boursière américaine est assez robuste. L’épargnant américain se relèvera vite. Tout comme l’épargnant chinois, pour qui bourse et casino sont synonymes. Ajoutons que ces épargnants ont des bouc-émissaires tout trouvés : les vilains hedge funds et RobinHood !

Cela m’amène naturellement à la deuxième et à la troisième questions.

Les choix de RobinHood et des autres plateformes sont-ils fondés ? ont-ils eu raison de suspendre la possibilité d’acheter Gamestop (et les autres actions du même cru) ? L’augmentation des marges requises pour acheter est totalement naturelle ; le risque augmente, il faut donc préserver l’intégrité des transactions et du marché en diminuant les effets de levier potentiels. Mais pourquoi interdire l’achat ? ajoutons que pour permettre la gratuité des transactions, RobinHood envoie tous les flux de ses clients à un grand fonds d’investissement, spécialiste des Hedge Funds, Citadel ! C’est Citadel qui, en échange de la visibilité sur les flux des clients de RobinHood, paie les courtages. Les clients le savaient, mais étaient-ils conscients de ce fait ? Est-ce éthique qu’un fonds comme Citadel puisse profiter de ce type d’information sur les intérêts acheteurs et vendeurs des clients de RobinHood ? RobinHood, robin des bois, ne prend-il pas ainsi aux « pauvres » pour donner à un « Riche » ? Mais après tout, rappelons à ces boursicoteurs que quand quelque chose, payant par nature, est gratuit, le produit, c’est vous ! La Réponse de la SEC sur ce comportement se fait quelque peu attendre.

Troisième question, le short selling, les ventes à découvert. La possibilité de vendre à découvert, c’est-à-dire sans détenir au préalable les actions que l’on va vendre, est très souvent indispensable à la bonne tenue des marchés. Quelques exemples. Les contrats indiciels et les options. Pour que les investisseurs puissent acheter et vendre facilement, sans coût de frottement exagéré, il est nécessaire que les faiseurs de prix de ces dits indices et options, les market makers, puissent emprunter les actions que par nature ils ne détiennent pas pour les vendre, couvrir leurs positions le mieux possible et faire le meilleur prix à leurs clients. De même, si nous voulons une juste appréciation des valeurs cotées, il est nécessaire que l’on puisse « arbitrer » au sein d’un même secteur, c’est-à-dire vendre ce qui paraît cher pour acheter ce qui paraît moins cher relativement, puis déboucler ces positions quand la différence de prix a disparu. C’est la vocation des fonds d’arbitrage long short, mais c’est aussi implicitement ce que les investisseurs font en achetant le CAC 40 et en vendant le DAX par exemple quand Paris est décotée par rapport à Francfort, et inversement. Ce type de vente à découvert est donc nécessaire et indispensable ; cela diminue les imperfections des marchés. Par contre est-il juste, éthique, qu’un Hedge Fund vende une action, puis publie une étude très négative sur la société en question, fasse ainsi chuter lourdement cette action, avant de racheter sa position vendeuse et générer un gain conséquent ? Est-il juste, éthique, que ces mêmes Hedge Funds puissent vendre à découvert deux, trois, cinq, dix fois la capitalisation d’une société ? N’est-ce pas totalement aberrant ? En quoi cela participe-t-il à l’intégrité, à la bonne tenue des marchés financiers ? Qui y gagne, à part ces vendeurs à découvert ? Personne, et surtout pas les entreprises sous-jacentes ou les investisseurs long termistes.

Alors est-ce le pot de terre contre le pot de fer, entre les investisseurs particuliers et ces Hedge Funds qui jouent sur des milliards ? Pas si sûr. Ce pourrait être au contraire David contre Goliath car les alliés naturels des investisseurs particuliers sont alors les investisseurs institutionnels. En effet, pour vendre à découvert, il faut pouvoir emprunter les titres ou recourir à des appels de marge. Qui peut prêter ces titres ? Essentiellement les investisseurs institutionnels qui pour améliorer la rentabilité de leurs portefeuilles de quelques fractions de pourcent prêtent ces titres aux hedge funds ou aux market makers. Lorsque ce comportement améliore la liquidité des actions, chacun y gagne. Lorsque par contre, comme ici, cela envoie au sixième sous-sol le cours de leurs actions, les investisseurs institutionnels y perdent bien plus que le gain réalisé sur le prêt de titres. C’est donc à eux de siffler la fin de la récréation et de stopper ces flux vendeurs, permettant alors une valorisation plus en ligne avec les fondamentaux économiques des entreprises.

Alors messieurs les institutionnels, faites vos calculs…regardez régulièrement la part prise par les vendeurs à découvert par rapport à la capitalisation et lorsque ce ratio dépasse 10 ou 15% de la capitalisation, arrêtez de donner des munitions aux vendeurs à découvert, squeezez-les ! En agissant ainsi, vous comblerez le fossé entre investisseur institutionnel et investisseur particulier, entre Wall Street et Main Street…

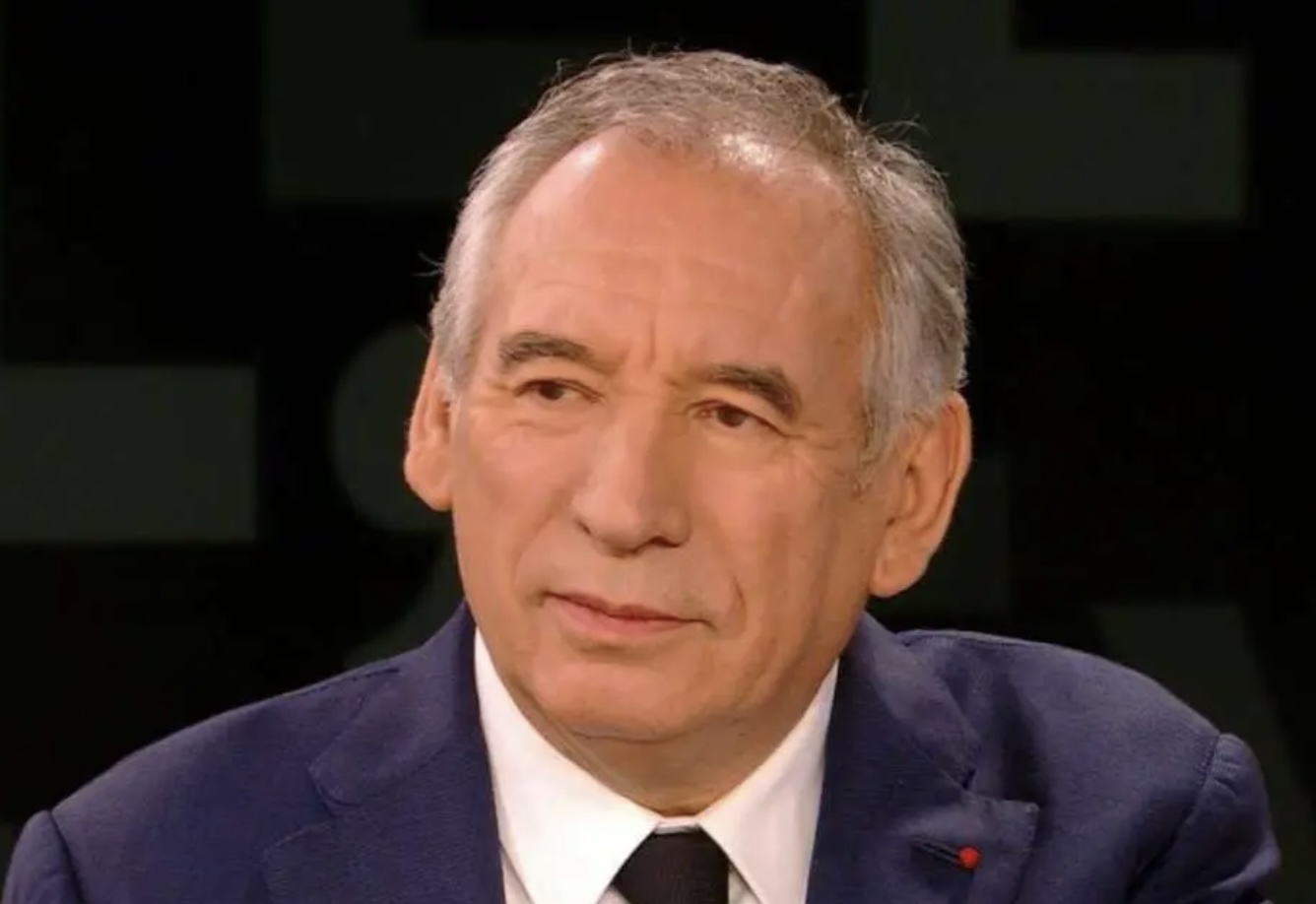

Patrick Pilcer